ع. رمضانیان - رادیو زمانه

ع. رمضانیان - رادیو زمانه

همین مهر امسال بود که مردم برای سپردن پول خود به چندبانک خاص، صفهای طولانی را تحمل میکردند و در مقابل این سؤال رهگذران که میپرسیدند: سود این بانک چنددرصد است؟ سکوت میکردند تا مبادا بر حجم شلوغی افزودهشود.

چند ماهی از آن ماجرا نگذشته اما گویی فضا کلا تغییر کردهاست. اغلب بانکها سرِکیسه سود سپرده را شل کردند اما مردم هیجان چندماه پیش برای سپردن پول خود به بانکها و دریافت سود بالاتر را ندارند.

سؤالها نیز تغییر کردهاست. حالا کسی از نرخ سپرده سود بانکی نمیپرسد بلکه مدام از انتخاب بانک بهترحرف میزنند و سؤال میکنند: کدام بانک امنتر است؟

این سؤال چنان در جامعه پخش شده که رئیس کل بانکمرکزی را به حرف واداشته تا مشکلات بانکها را تکذیب کند؛ هرچند به نظر نمیرسد که مردم این سخنان را باور کرده باشند چرا که در رسانهها و همچنین فضای مجازی از میزان نگرانی پیرامون مشکلات بانکها کم نشدهاست.

به کانال خبرنامه گویا در تلگرام بپیوندید

در پی افزایش همین پچپچها بود که بانک مرکزی اعلام کرد چهار بانک در سال آینده از مجموعه بانکهای ایران کم خواهد شد و بانکهای مسئلهدار با هم ادغام میشوند. بانک انصار و دو موسسه مهراقتصاد و ثامن با محوریت بانک انصار و بانک حکمت و قوامین با محوریت احتمالی موسسه اعتباری کوثر به دو بانک انصار و کوثر تبدیل خواهندشد.

آیا ورشکستگی بانکها حقیقت دارد؟

یکی از سؤالات پیرامون بانکها که تکرار آن نگرانکننده شده، موضوع ورشکستگی آنها بوده و اینکه کدام بانک و چرا ورشکسته است. این پرسش اساسی نگرانیهای زیادی را در همه سطوح جامعه اعم از شهروندان عادی تا اقتصاددانان و مسئولین بوجود آوردهاست.

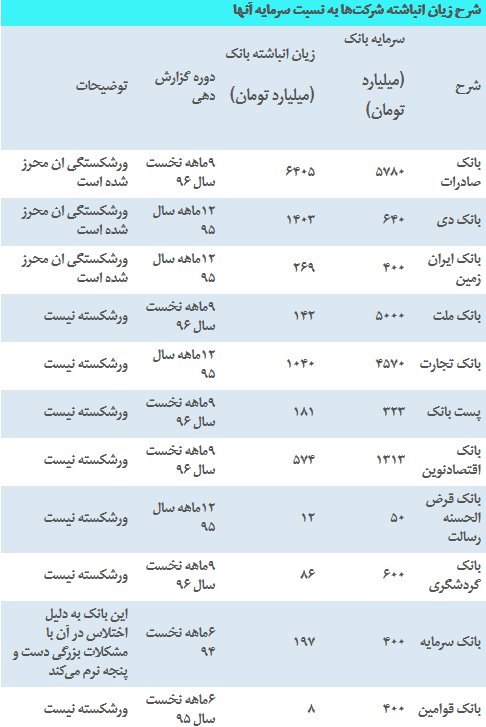

برخلاف انکار بانک مرکزی، ورشکستگی در ایران قانون شفافی دارد. طبق ماده ۱۴۱ قانون تجارت ایران، شرکتها نباید بیش از ۵۰ درصد از سرمایه را زیان انباشته داشتهباشند و چنانچه این اتفاق رخدهد بلافاصله باید با برگزاری مجامع نسبت به افزایش یا کاهش و همچنین انحلال یا اعلام ورشکستگی آن اقدام کنند. در حال حاضر به طور رسمی و بر اساس صورتهای مالی، سه بانک به مرحله ورشکستگی رسیدهاند. بانک صادرات، دی و ایران زمین بر اساس ماده ۱۴۱ قانون تجارت به مرحله ورشکستگی رسیدهاند و باید اقدام عاجل انجام دهند اما بانک مرکزی به این بانکها فرصت داده است.

مهمترین اقدام این بانکها قطعا افزایش سرمایه خواهدبود تا بتوانند از منجلاب ورشکستگی با افزایش سرمایه نجات پیدا کنند؛ هرچند این اقدام آنها را از زیان خارج نمیکند اما از سیطره ماده ۱۴۱ نجات میدهد. ماده ۱۴۱ قانون تجارت میگوید که اگربراثر زیانهای وارده حداقل نصف سرمایه شرکت ازمیان برود هیئت مدیره مکلف است بلافاصله مجمع عمومی فوقالعاده برگزارکرده و صاحبان سهام را دعوت کند تا موضوع انحلال یا بقاء شرکت (با افزایش یا کاهش سرمایه) مورد شور و رأیگیری قرارگیرد.

بی کفایتی سرمایه بانکها

زمانی برای وصف کسی که متمول بود، میگفتند که فلانی گویا بانکدار است چرا که دارای سرمایه زیادی است و از سرمایه به نحو احسن استفاده میکند. درواقع کیفیت زندگی افراد نشان از سرمایه کافی آنها بود.

همین برداشت در مورد بنگاههای اقتصادی نیز امروزه مطرح است و چنانچه سرمایه بنگاهی کفاف بدهیهای وی را نکند میگویند سرمایه آن شرکت بی کفایت شده است.

بر همین اساس، یکی از دغدغههای اصلی در خصوص بانکها موضوع نسبت کفایت سرمایه آنهاست که در سنجش سلامت عملکرد، ثبات مالی و ریسک آنها مورد مداقه قرار میگیرد.

در حالحاضر، سرمایه بانکهای خصوصی و دولتی بالغ بر ۹۰ هزار میلیارد تومان برآورد میشود که مبلغ ۵۵ هزار میلیارد تومان متعلق به بانکهای دولتی و ۳۵ هزار میلیارد تومان به بانکهای خصوصی تعلق دارد. (در این جا ذکر این مسئله ضروریاست که براساس آمارهای رسمی، بدهی دولت به سیستم بانکی حدو ۲۵۵ هزار میلیارد تومان شدهاست.)

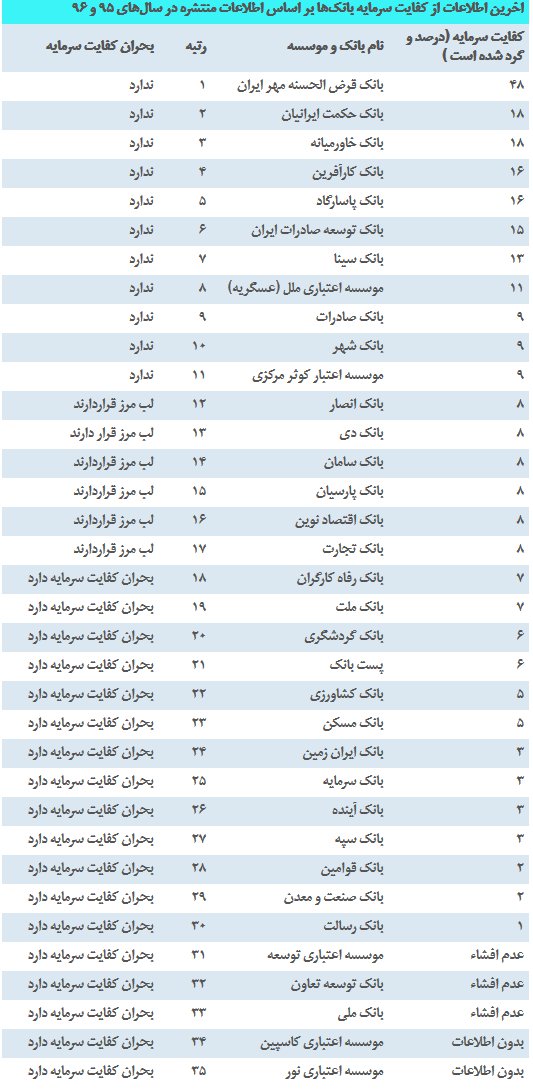

بنا به تعریف، نسبت کفایت سرمایه با تقسیم سرمایه پایه به داراییهای موزونشده به ریسک، محاسبه میشود. کفایت سرمایه بانک مهمترین شاخص برای پوشش زیانهای احتمالی ناشی از پرداخت تسهیلات و تعهدات برخوردار از فعالیتهای به اصطلاح زیر خط ترازنامه بانکها به شمار میرود. بر اساس آییننامه بانک مرکزی جمهوری اسلامی ایران، حداقل نسبت کفایت سرمایه مطلوب برای بانکهای ایرانی معادل هشت درصد است؛ هرچند در سطح بین المللی و طبق قوانین کمیته بال (معروف به بال ۲ و ۳ )، این نسبت باید بالاتر از ۱۲ درصد باشد.

در سال مالی ۱۳۹۴، تنها ۱۴ بانک حداقل کفایت سرمایه ۸ درصدی را رعایت کردند و ۱۹ بانک کمتر از استاندارد، سرمایه داشتند. بعد از دوسال، در سال ۹۶ نیز این رویه اصلاح نشده و بر اساس آمار منتشره، از ۳۵ بانک و موسسه اعتباری مجاز، حدود ۱۸ بانک و موسسه نسبت کفایت سرمایه غیراستاندارد دارند و ۶ بانک نیز در لب مرز قراردارند و باید اقدام عاجلی برای آنها صورت گیرد.

مهمترین اقدام، افزایش سرمایهاست که بانک مرکزی در نظردارد در سال ۹۷ اقداماتی را در این زمینه انجامدهد؛ هرچند همه بانکها قادر به افزایش سرمایه برای برون رفت از بحران کفایت سرمایه نیستند.

بحران سود سپرده بانکی

سیاست اقتصاد دولت یازدهم، سیاست انقباضی بود. در همین راستا بانکمرکزی، برای تطبیق تورم با نرخ سود سپرده بانکی، از شهریور ۹۶ طی ابلاغیهای، حداکثر سود بلندمدت بانکها و موسسات مالی و اعتباری را ۱۵ درصد تعیین و سود روزشمار را نیز به۱۰ درصد تقلیل داد. هرچند در این فاصله بانک مرکزی به بانکهایی که مشکل نقدینگی داشتند اجازه داده بود که سودهای بیش از ۲۰درصد پرداخت کند اما این مسئله به دو یا سه بانک محدود شده بود.

این رویه بانک مرکزی ادامه داشت تا اینکه در پایان سال ۹۶ برای کنترل نوسانات شدید نرخ ارز، بانک مرکزی گواهیسپرده ۲۰ درصدی را منتشر کرد.

این اوراق به عقیده کارشناسان، پایانی بود بر سیاسیت انقباضی دولت. تا جایی که تمامی برنامههای بانک مرکزی را بیتاثیر کرد؛ هرچند باید گفت که با توجه به رقم ۱۴۴۵ هزار میلیارد تومانی نقدینگی در اقتصاد ایران و رشد ۲۸ درصدی آن در ماههای اخیر، نگهداشتن این میزان از نقدینگی با سود ۱۵ درصد در بانکها کاری دشوار و تقریبا غیر ممکن بوده و بانک مرکزی چاره دیگری نداشت.

علاوهبراین، در شهریور ۹۶، سهم شبه پول از کل نقدینگی برابر با ۸۷,۹ بود. در حالی که این نسبت در پایان اسفند ۱۳۹۵ برابر با ۸۶,۹ درصد بود. این افزایش به دلیل کاهش دستوری نرخ سود بانکی در شهریور۹۶ بود. بنابراین با توجه به پایان یافتن دوره یکساله نرخ سود ۱۵ درصد در شهریور ۹۷ شاهد اوج گرفتن این نسبت خواهیم بود و کارشناسان پیش بینی میکنند که نسبت شبه پول به نقدینگی بالاتر از ۹۰ درصد شود. (شبه پول عبارتاست از سپردههای غیر دیداری (مدت دار) مانند سپردههای سرمایهگذاری کوتاهمدت و بلندمدت و حسابهای پسانداز، اوراق قرضه و اسناد خزانه است. شبه پول نقش ضد تورمی در اقتصاد را ایفا میکند چراکه دارندگان آن تا پایان دوره مورد نظر خود از هزینه کردن پول خود در بازارهای موازی مانند ارز و سکه و طلا و مسکن خودداری میکنند. بر همین اساس، چنانچه دولتها بخواهند تورم را کنترل نمایند باید با اعمال سیاستهای جذاب از قبیل افزایش نرخ سود سپردههای بانکی پول موجود را از جامعه جمعاوری کنند.)

بنابراین در سال ۹۷ این احتمال وجود دارد که بانک مرکزی بطور رسمی یا حتی غیر رسمی اجازه افزایش نرخ سود سپرده را به بانکها بدهد یا اینکه اوراق با سود حدود ۲۰ درصد بیشتری را منتشر کند تا این فضا را کنترل کند اما اگر بانک مرکزی رویه درستی را انجام ندهد، ممکناست که شبه پول، تبدیل به نقدینگی شده و سر از بازارهای موازی غیرمولد درآورده و اقتصاد ایران را دچار بحران بزرگ تورمی کند. در واقع نکته مهمتر در این حوزه، نرخ تورم است که چنانچه بالاتر از ۱۰ درصد باشد این احتمال را بوجود میآورد که نقدینگی از بانکها خارج شده و به سمت بازارهای موازی حرکت کند. این یک اصل اقتصادی است که اگر نرخ بهره کمتر از تورم باشد اقتصاد وارد فضای رونق میشود. نرخ بهره اگر حدود سه درصد بیش از تورم باشد اقتصاد شرایط عادی دارد. اما اگر نرخ بهره بیش از سه درصد از تورم بالاتر باشد، اقتصاد وارد فضای رکودی میشود، بنابراین بانک مرکزی در شهرویر ۹۷ دردسر بزرگی به نام پول سرگردان روبرو خواهدشد.

تداوم شوک اجرای دستورالعملهای IFRS

از بهمن ۹۴، بانک مرکزی با انتشار نسخهای از صورتهای مالی بانکها، به آنها ابلاغکرد که باید در پایان سالمالی ۹۴ گزارشهای حسابداری خود را استانداردسازی کنند. این تعجیلی که بانک مرکزی برای بانکها در نظرگرفت سبب بروز مشکلات عدیدهای برای آنها شد، چرا که طبق قانون تجارت ایران، تمامی شرکتها ۴ ماه بعد از پایان سالمالی فرصتدارند تا مجمع عمومی برگزار کرده و رخدادها و صورتهای مالی خود را به تایید سهامداران برسانند بنابراین بانکهای بزرگی مانند ملی، سپه، صادرات، تجارت، ملت و غیره اعلامکردند که به دلیل گستردگی و حجم بالای فعالیت در این فرصت کوتاه توان این استانداردسازی را ندارند اما بانکمرکزی زیر بار این مسئله نرفته و اجازه تشکیل مجمع سال ۹۴ را نداد. حال آنکه بنابر مقالهای که اخیرا از سوی حیدری و نوربخش از مدیران ارشد بانک مرکزی، از طریق پورتال پژوهشکده پولی و مالی منتشر شده، اعلام شده که این دوران گذار به ۴ تا ۵ سال زمان نیاز داشت و فرصت ۶ ماه به بانکها آنها را در چالهای عمیق فروبرده و بانک مرکزی باید زمان بیشتری برای اصلاح صورتهای مالی به آنها میداد.

از طرف دیگر با وجود تأکید بانکمرکزی بر اجرای استاندارد سازی صورتهای مالی باید گفت که این دستورالعملهای تأکیدی با استانداردهای جهانی فاصله زیادی دارند چرا که بنیاد IFRS که از سال ۲۰۰۱ و ۲۰۰۲ به طور رسمی کار خود را آغاز کردهاند تاکنون ۱۷ ورژن از استانداردهای گزارشنویسی را منتشر کردهاند که بانکهای ایرانی تنها توانستند دو یا سه نمونه از آن را رعایت کنند که نشان از عمق مشکلات آنها دارد، اما با وجود این، بانک مرکزی این فرصت زمانی را رعایت نکرده و بانکها را ملزم به رعایت این دستورالعمل کرد. ازجمله مشکلات بانکها در این حوزه، میتوان به نحوه شناسایی درآمد از مطالبات غیرجاری توسط بانکها و وجهالتزام این نوع مطالبات به شکل کامل و با جزئیات افشاگری اشارهکرد.

بر اساس تحقیقات اخیر پژوهشکده پولیو مالی، بانکها با در نظر گرفتن تغییر پایه گزارشگری صورتهای مالی، از روش سنتی به روش IFRS، این تغییر باعث تغییر نگاه مدیران بانک به نحوه درآمدزایی و در نهایت کاهش میزان درآمد در معرض خطر بانک در سال۹۵به میزان بیش از ۲۰ درصد نسبت به سال ۹۴ شدهاست. و این رویه در سال ۹۷ نیز تکرار خواهدشد.

مسمومیت بانکها از داراییهای منجمد

یکی از موضوعاتی که نفس بانکها را گرفته مسئله داراییهایی منجمد و مازاد آنهاست که در حال حاضر قابلیت نقد شوندگی نداشته و تقریبا بانکها را به حالت کما برده و در نهایت قدرت تسهیلاتدهی و دیگر اقدامات را از آنها گرفتهاست.

در سالهای اخیر، برای رهایی از این داراییها، روشهای زیادی آزموده شد. از جمله اینکه سعیکردند در بورسکالا املاک بانکها را بفروشند اما این طرح شکست خورد. سپس نرخ سود تسهیلات حوزه مسکن را کاهش دادند اما تاثیرگذار نبود. در بازار سرمایه اوراق رهنی منتشر کردند اما این روش نیز کارگر نشد.

در نهایت، در پایان شش ماهه دوم سال ۱۳۹۶ به دلیل تحرکات اقتصادی، این غول بزرگ اقتصاد ایران از خواب سنگین بیدار شده و بر این اساس بانک مرکزی امیدوار است که در سال ۱۳۹۷ با تحولات در بازار مسکن بتواند این مشکل را از صنعت بانکداری دور کرده و داراییهای آنها را نقد کند؛ هرچند یکی از مشکلات بزرگ عدم نقدشوندگی این داراییها به خود بانکها برمیگردد چرا که نحوه قیمتگذاری بانکها روی این املاک به گونهایی بوده که در بازار خریدار ندارد و به دلیل زمانبر بودن مراحل قیمتگذاری مجدد و البته زیانبار بودن آن برای بانکها این اتفاق رخ نمیده. (چرا که باید دارایی ثابت ترازنامههای خود را کاهش دهند که برای بانکها در حال حاضر همانند سم است) لذا باید قیمت در بازار مسکن رشد کند تا بانکها نجات یابند و به زعم برخی از کارشناسان اقتصادی، همه ایران به فدای صنعت بانکداری شده است؛ هرچند منتقدان به این رفتار بانک مرکزی میگویند که این داراییهای وزارت اقتصاد این همه بدبختی اقتصاد را بر سر آن میشکند بانکها تنها ۵ درصد از ترازنامه بانکها را تشکیل میدهد که شاید در صورت نقد شوندگی نیز درصد به نقدینگی بانکها اضافه کند اما بانکمرکزی و وزارت اقتصاد همچنان معتقدند که موضوع عدم رونق در بخش تولیدی مشکل انجماد دارییهای بانکهاست که توان تسهیلاتدهی را از آنها گرفتهاست.

در ابتدای سال ۱۳۹۴ اعلام شدهبود که بیش از ۱۵هزار ملک در اختیار بانکهاست که این میزان تا آن مقطع حدود ۳۰هزار میلیارد تومان تخمین زده میشد هرچند باید گفت به دلیل اینکه اغلب این املاک اموال مصادره شده بدهکاران بانکی است این احتمال وجوددارد که این رقم در حال حاضر بسیار بیشتر از این میزان باشد. از طرف دیگر، طبق این دستورالعمل بانکها هرسال باید ۳۰ درصد از بنگاه ها، املاک و داراییهای مازاد خود را میفروختند که این اقدام نیز به دلیل قیمت پایین مسکن انجام نشده است و به دلیل رکود بازار مسکن فروش داراییها با بن بست روبرو شدند.