رویداد۲۴ - تقریبا سه سال از زمانی که نرخ ارز رو به صعود و ارزش ریال رو به سقوط گذاشت، میگذرد. قبل از اینکه تحریمها علیه ایران وضع شود، از زمستان سال ۹۶ نرخ رشد دلار از سالهای قبل آن بیشتر شد و در اردیبهشتماه ۹۷ که تازه دونالد ترامپ اعلام کرد از برجام خارج میشود، دلار به ۶ هزار تومان رسیده بود. حدفاصل اینکه تحریمها به طور کامل عملی شود، خیلی از کشورها معاملات تجاری و خرید نفت از ایران را ادامه دادند و هنوز درآمدهای ارزی ما دچار تحول خاصی نشده بود که از این محل یعنی کاهش درآمدهای ارزی، نرخ ارز افزایش یابد، به طوری که در سال ۹۷ حدود صد میلیارد دلار درآمد ارزی حاصل از فروش نفت و کالا و خدمات داشتیم، اما تا آبان ماه سال ۹۷ نرخ دلار به ۱۸ هزار تومان رسیده بود. نوسانهای نرخ ارز همچنان ادامه داشت تا آبانماه سال گذشته که بنزین گران و رالی دلار دوباره از سر گرفته شد. بازار آزاد ارز در این مدت نرخهای بیسابقه ۳۰ هزار تومانی را هم به خود دید. در مجموع طبق آمارهای رسمی نرخ ارز طی سه سال در ایران ۹ برابر بیشتر شد و در مقابل ارزش پول ملی به یک هفتم میزان سه سال اخیر رسیده است.

رویداد۲۴ - تقریبا سه سال از زمانی که نرخ ارز رو به صعود و ارزش ریال رو به سقوط گذاشت، میگذرد. قبل از اینکه تحریمها علیه ایران وضع شود، از زمستان سال ۹۶ نرخ رشد دلار از سالهای قبل آن بیشتر شد و در اردیبهشتماه ۹۷ که تازه دونالد ترامپ اعلام کرد از برجام خارج میشود، دلار به ۶ هزار تومان رسیده بود. حدفاصل اینکه تحریمها به طور کامل عملی شود، خیلی از کشورها معاملات تجاری و خرید نفت از ایران را ادامه دادند و هنوز درآمدهای ارزی ما دچار تحول خاصی نشده بود که از این محل یعنی کاهش درآمدهای ارزی، نرخ ارز افزایش یابد، به طوری که در سال ۹۷ حدود صد میلیارد دلار درآمد ارزی حاصل از فروش نفت و کالا و خدمات داشتیم، اما تا آبان ماه سال ۹۷ نرخ دلار به ۱۸ هزار تومان رسیده بود. نوسانهای نرخ ارز همچنان ادامه داشت تا آبانماه سال گذشته که بنزین گران و رالی دلار دوباره از سر گرفته شد. بازار آزاد ارز در این مدت نرخهای بیسابقه ۳۰ هزار تومانی را هم به خود دید. در مجموع طبق آمارهای رسمی نرخ ارز طی سه سال در ایران ۹ برابر بیشتر شد و در مقابل ارزش پول ملی به یک هفتم میزان سه سال اخیر رسیده است.

دولت و اقتصاددانان وابسته به دولت که عمدتا راستگرا هستند، بالا بودن حجم نقدینگی، تحریمها و به تبع آن کمبود درآمدهای ارزی را دلیل اصلی شوک ارزی سالهای اخیر میدانند، اما برخی معتقدند گرانی نرخ ارز بیشتر از اینکه وابسته به عوامل خارجی باشد، نشات گرفته از سیاستگذاریهای داخلی است.

برخی کارشناسان در این میان ادعایی را مطرح میکنند که بر مبنای آن بانکهای خصوصی و بنگاههای خصولتی ورشکسته با گرانی نرخ ارز و به دنبال آن تورم مسکن، ارزش داراییهایشان به مراتب بیشتر از زیانشان شده است و ورشکستگی ۱۵ ساله خود را با گرانی نرخ ارز احیا کردند. بررسیهای رویداد۲۴ از صورت حسابهای مالی برخی بانکها این ادعا را تایید میکند.

مهمترین شاخصی که وضعیت مالی بانکها را در جهان نشان میدهد، شاخص کفایت سرمایه است. بانکهای خصوصی در ایران چند سالی به طور متوالی با کفایت سرمایه منفی همراه بوده و در مرز ورشکستگی یا هشدار قرار داشتند.

اما به نظر میرسد در سه سال اخیر و با افزایش نرخ ارز برخی از بانکهای خصوصی ناجی خود را پیدا کردند: گرانی نرخ ارز. نگاهی به میزان سود بانکها از محل افزایش نرخ ارز بیندازیم. (برخی از این اطلاعات از کمپین عدالت بانکی استخراج شده است) سود بانک پاسارگاد در ۹ ماه ابتدای سال ۵.۳ هزار میلیارد تومان بوده که ۲.۶ هزار میلیارد تومان یعنی نصف آن نتیجه مبادلات ارزی (خرید و فروش ارز) توسط این بانک بوده. سود این بانک در سال ۹۸ حدود ۲۴۰۰ میلیارد تومان بوده که ۱۶۰۰ میلیاردش ناشی از افزایش نرخ ارز است. همچنین ارزش داراییهای مشهود این بانک (ملک و زمین و ...) از ۱۳۰۰ در ۹۷ به ۲۳۰۰ میلیارد تومان در سال ۹۸ رسیده است.

اما به نظر میرسد در سه سال اخیر و با افزایش نرخ ارز برخی از بانکهای خصوصی ناجی خود را پیدا کردند: گرانی نرخ ارز. نگاهی به میزان سود بانکها از محل افزایش نرخ ارز بیندازیم. (برخی از این اطلاعات از کمپین عدالت بانکی استخراج شده است) سود بانک پاسارگاد در ۹ ماه ابتدای سال ۵.۳ هزار میلیارد تومان بوده که ۲.۶ هزار میلیارد تومان یعنی نصف آن نتیجه مبادلات ارزی (خرید و فروش ارز) توسط این بانک بوده. سود این بانک در سال ۹۸ حدود ۲۴۰۰ میلیارد تومان بوده که ۱۶۰۰ میلیاردش ناشی از افزایش نرخ ارز است. همچنین ارزش داراییهای مشهود این بانک (ملک و زمین و ...) از ۱۳۰۰ در ۹۷ به ۲۳۰۰ میلیارد تومان در سال ۹۸ رسیده است.

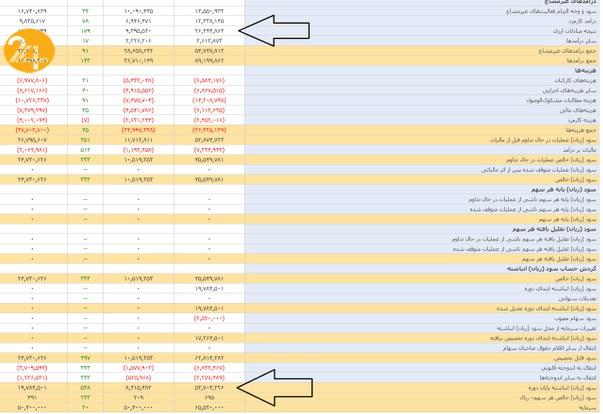

بانک اقتصاد نوین هم ۱۷۰۰ میلیارد تومان و بانک تجارت ۱۳۵۰ میلیارد تومان از محل مبادلات ارزی درآمد کسب کردهاند. بانک پارسیان هم جزو بانکهایی است که افزایش نرخ ارز حسابی آن را از خطر ورشکستگی رهانیده است. این بانک از محل افزایش نرخ ارز ۳۵۰۰ میلیارد سود کرده، اما از محل کار اصلیش یعنی سپردهگیری و وامدهی ۳۱۰۰ میلیارد ضرر کرده؛ یعنی وام شبهه دار داده و پس نگرفته یا سود بیش از حد برای جذب سپرده پرداخت کرده است. اما در این میان شوک ارزی منافعی را برایش تامین کرده است.

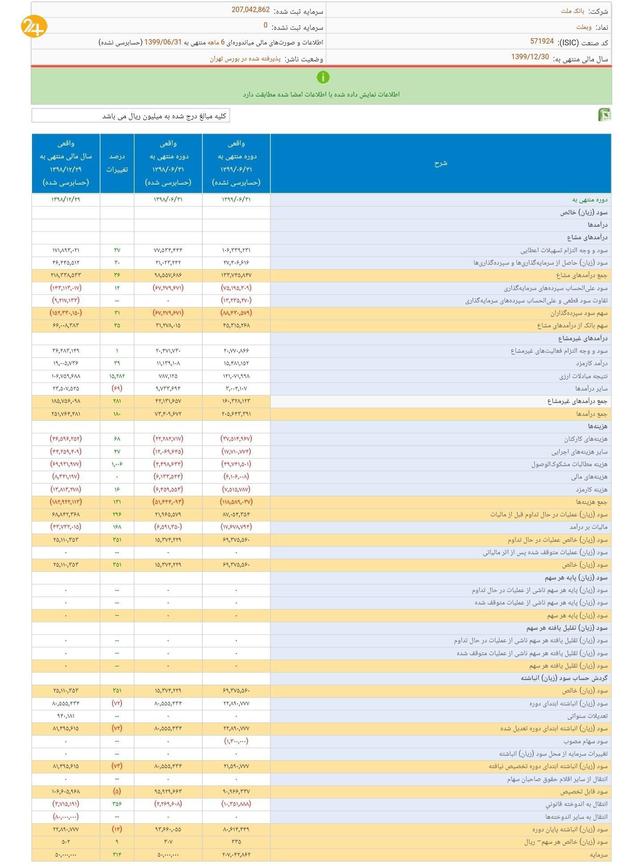

بانک ملت از محل دارایی ارزی (۶ میلیارددلار خالص) در دو سال اخیر بیش از ۶ هزار میلیارد تومان سود کرده است. این بانک همچنین در ۶ ماه ابتدای سال از محل مبادلات ارزی ۱۲ هزار میلیارد سود به دست آورده و از سایر فعالیت هایش ۴ هزار میلیارد زیان و در مجموع ۸ هزار میلیارد سود شناسایی کرده است.

جالب اینجاست زمانی که نرخ ارز به ثبات نسبی میرسد، بانکها سودشان از این محل کم میشود. سود بانک ملت از مبادلات ارزی در ۶ ماه ابتدای سال ۱۲ هزار میلیارد بود، اما این سود در صورت مالی ۹ ماهه به ۱۰ هزار کاهش یافته است. فصل پاییز امسال یعنی سه ماه پایانی ۹ ماهه امسال که سود ارزی بانک ملی کاهش یافته دقیقا زمانی است که نرخ ارز در کانال ۲۴ هزارتومان کم و بیش در ثبات بود.

جالب اینجاست زمانی که نرخ ارز به ثبات نسبی میرسد، بانکها سودشان از این محل کم میشود. سود بانک ملت از مبادلات ارزی در ۶ ماه ابتدای سال ۱۲ هزار میلیارد بود، اما این سود در صورت مالی ۹ ماهه به ۱۰ هزار کاهش یافته است. فصل پاییز امسال یعنی سه ماه پایانی ۹ ماهه امسال که سود ارزی بانک ملی کاهش یافته دقیقا زمانی است که نرخ ارز در کانال ۲۴ هزارتومان کم و بیش در ثبات بود.

تمامی این شواهد و اتفاقات سه سال اخیر نشان میدهد که دولت و بانک مرکزی چندان تلاشی برای کاهش نرخ دلار نداشتهاند و بانکهای خصوصی و شبهدولتیها نیز به نوعی در افزایش قیمتها نقش داشتهاند.